「設備や人材の投資を検討しているが、手元に十分な資金がない」

「現金が足りず、積極的に案件を受注できない」

「評判の高いファクタリング会社を知りたい」

このようなお悩みをお持ちではないでしょうか。この記事では、数多く存在するファクタリング会社の中から厳選した7社を紹介します。自社に合ったファクタリング会社を選ぶ上で注意したいポイントもお伝えするので、ぜひ最後までご覧ください。

厳選した7社の中でも特におすすめのファクタリング会社は以下の3社です。いずれも見積もり依頼から現金化までスムーズにできるので、気になる人は下記から詳細を確認してみましょう。

おすすめのファクタリング会社3選

- アクセルファクター|即日入金・少額取引にも対応!

- 日本中小企業金融サポート機構|経営や資金繰りの悩み相談にも対応!

- ビートレーディング|業界トップクラスの審査通過率98%!

ファクタリングとは?売掛債権を現金化して資金調達できるサービス

ファクタリングとは、売掛債権を買い取ってもらうことにより、売掛金を早期に現金化できるサービスです。売掛金が入金されるまでの期間が長く、企業資金が不足している時に利用することで、企業経営の健全化を図ることができます。

よく利用されるファクタリングの取引形態には、2社間と3社間(2者間と3者間)があります。2社間ファクタリングは、自社とファクタリング会社の2社で契約が行われるため、取引先に知られることなく資金調達が可能です。

ただし、2社間ファクタリングであっても債権譲渡登記を行えば、売掛金を債権譲渡したことを第三者に知られる可能性があります。取引先に知られたくない場合は、債権譲渡登記を行わないよう注意しましょう。

3社間ファクタリングは、取引先の同意書が必要ですが、利用手数料は2社間ファクタリングに比べて安い傾向にあります。

おすすめのファクタリング会社7選!手数料や取引形態を徹底比較

多数のファクタリング会社の中には、悪徳業者が潜んでいる可能性があります。ここでは、おすすめのファクタリング会社7社をランキング形式で紹介します。紹介するファクタリング会社を一覧表にまとめましたので、ご覧ください。

| 順位 | 会社名 | 手数料 | 取引形態 | 利用可能額 | 入金までの日数 |

| 1位 | アクセルファクター | 3.0%~(2社間) 2.0%~(3社間) |

2社間、3社間 | ~1億円 | 最短即日 |

| 2位 | 日本中小企業金融サポート機構 | 1.5%~10.0% | 2社間、3社間 | 下限上限なし | 最短即日 |

| 3位 | ビートレーディング | 5.0%~(2社間) 2.0%~(3社間) |

2社間、3社間 | 下限上限なし | 最短即日 |

| 4位 | ベストファクター | 2.0%~20.0% | 2社間 | 30万円~1億円 | 最短即日 |

| 5位 | anew(アニュー) | 2.0%~9.0% | 2社間 | 下限上限なし | 最短即日 |

| 6位 | OLTA(オルタ) | 2.0%~9.0% | 2社間 | 下限上限なし | 最短即日 |

| 7位 | FREENANCE(フリーナンス) | 3.0%~10.0% | 2社間 | 1万円~ | 最短即日 |

以下で1社ずつ詳しく解説します。手数料や利用可能額だけで判断するのではなく、ファクタリングを依頼する会社を知ることで、自社に合ったサービスを受けられるでしょう。

1位:アクセルファクター

引用元:アクセルファクター公式HP

| 手数料 | 3.0%~(2社間) 2.0%~(3社間) |

| 取引形態 | 2社間、3社間 |

| 利用可能額 | ~1億円 |

| 入金までの日数 | 最短即日 |

アクセルファクターは、原則即日で対応をモットーとした会社のため、急な資金不足でお困りの人におすすめです。アクセルファクターは、依頼を受けた件数の半数以上を即日現金化し、入金しています。

アクセルファクターの契約方法は幅広く、以下の4種類から選べます。

- 出張契約

- 郵送契約

- オンライン契約

- 来店契約

売掛債権の利用可能額については、下限金額が設定されていません。数千円の売掛債権でも現金化することが可能です。

アクセルファクターは、個人事業主でも利用することができるファクタリングサービスです。少額の売掛債権も現金化してくれるので、一度下記から相談してみてはいかがでしょうか。

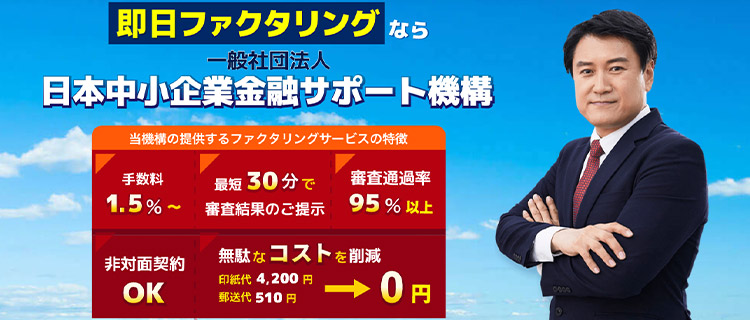

2位:日本中小企業金融サポート機構

| 手数料 | 1.5%~10.0% |

| 取引形態 | 2社間、3社間 |

| 利用可能額 | 下限上限なし |

| 入金までの日数 | 最短即日 |

日本中小企業金融サポート機構は、中小企業におすすめできるファクタリングサービスです。2020年10月には、「財務局及び経済産業局が認定する経営革新等支援機関」として認定されています。

無駄なコストを日々見直しており、印紙代や郵送代が一切発生しないことも魅力のひとつです。顔を合わせず非対面で契約できます。審査にかかる時間も最短30分と短いので、資金調達を急いでいるが、来店する時間が取れない人におすすめです。

日本中小企業金融サポート機構はファクタリングだけでなく、M&Aや事業再生なども手がけています。経営や資金繰りに関する悩みをお持ちの人は、下記より相談してみてはいかがでしょうか。

3位:ビートレーディング

引用元:ビートレーディング公式HP

| 手数料 | 5.0%~(2社間) 2.0%~(3社間) |

| 取引形態 | 2社間、3社間 |

| 利用可能額 | 下限上限なし |

| 入金までの日数 | 最短即日 |

ビートレーディングは、赤字経営や債務超過、税金滞納などでお困りの人におすすめのファクタリング会社です。専任の担当者が様々な事情を踏まえて相談に乗ってくれるため、審査通過率は98%と業界内でもトップクラスの実績を誇っています。

公式HPでは「お役立ち情報」として事業の資金調達に関わる情報を提供しています。資金調達にお悩みの人はご覧になってみてくださいね。ファクタリングの査定に必要な資料は以下の3点のみ。最短12時間での入金が可能です。

- 規定の申込書

- 通帳のコピー

- 請求書や注文書などの成因証明

資金調達が上手くいかず、どこに相談すれば良いか分からないという人でも、ビートレーディングなら審査通過の可能性があります。まずは下記より詳細をご確認ください。

4位:ベストファクター

引用元:ベストファクター公式HP

| 手数料 | 2.0%~20.0% |

| 取引形態 | 2社間 |

| 利用可能額 | 30万円~1億円 |

| 入金までの日数 | 最短即日 |

ベストファクターは、取引先にファクタリングの利用を知られたくない人におすすめです。2社間ファクタリングを専門とした会社で、債権譲渡登記を行わずにファクタリングサービスを受けることが可能です。

2社間ファクタリングであっても債権譲渡登記を行えば、売掛金を債権譲渡したことを第三者に知られる可能性があります。債権譲渡の事実を取引先に知られたくない人は、債権譲渡登記の必要可否をファクタリング会社に確認しましょう。

公式HPでは、ファクタリングを利用して資金繰りの改善に成功した事例が紹介されています。ファクタリングを利用するか迷っている人は、参考にしてくださいね。

2社間ファクタリングで債権譲渡登記の必要がないベストファクターは、手数料が2.0%~と比較的安く設定されています。下記から詳細を確認してみてはいかがでしょうか。

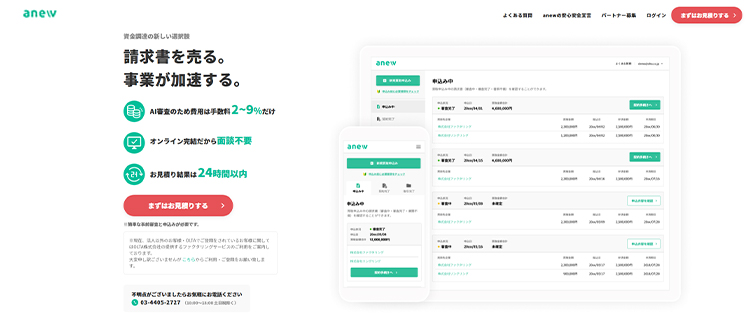

5位:anew(アニュー)

引用元:アニュー公式HP

| 手数料 | 2.0%~9.0% |

| 取引形態 | 2社間 |

| 利用可能額 | 下限上限なし |

| 入金までの日数 | 最短即日 |

アニューは、新生銀行とOLTA(オルタ)が共同事業として運営しているファクタリング会社です。中小企業や小規模事業者におすすめです。オルタと同様、契約はAI等を用いてオンラインで完結します。遠方の人でもファクタリングサービスを利用することが可能です。

「anew」とは「あらためて・新たに」という意味。豊富な資金力を持つ新生銀行と、オルタの強みを活かし、金融イノベーションを目指している会社です。1,000万円以上の資金調達が可能なため、中小企業や小規模事業者の心強い味方となるでしょう。

融資を断られたなどの理由により、資金面で苦戦している中小企業や小規模事業者の人は、下記よりアニューの詳細を確認してみてください。

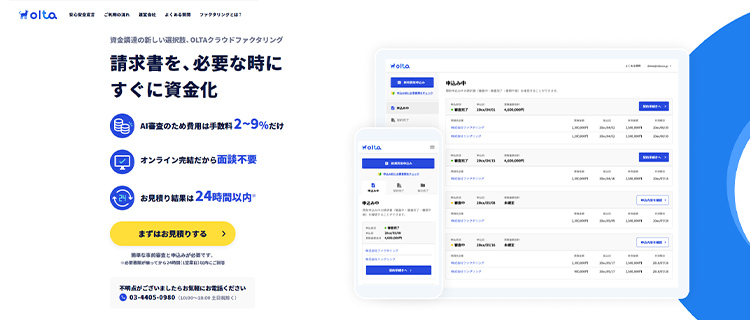

6位:OLTA(オルタ)

引用元:オルタ公式HP

| 手数料 | 2.0%~9.0% |

| 取引形態 | 2社間 |

| 利用可能額 | 下限上限なし |

| 入金までの日数 | 最短即日 |

オルタは、オンラインで契約を完結させることができるので、来店する時間を作ることが難しい人におすすめです。AIを用いた審査を行っているため、必要書類をWEB上でアップロードするだけで、ファクタリングサービスを受けることができます。

対面による審査や面談が不要なため、全国どこからでも申込が可能です。手数料は諸経費などすべて込みの価格なので、「思っていたより資金調達できなかった」という心配はありません。

必要な書類さえ揃っていれば、24時間(1営業日)以内に見積りが完了します。「ファクタリングを検討しているが、来店する時間を作れない」という人は、下記からお見積りをしてみてはいかがでしょうか。

7位:FREENANCE(フリーナンス)

引用元:フリーナンス公式HP

| 手数料 | 3.0%~10.0% |

| 取引形態 | 2社間 |

| 利用可能額 | 1万円~ |

| 入金までの日数 | 最短即日 |

フリーナンスは、個人事業主やフリーランスの人におすすめです。法人のみを対象としたファクタリングも多い中、個人事業主やフリーランスを対象としたファクタリング会社です。フリーナンスでファクタリングを申し込む場合、フリーナンス口座を開設する必要があります。

フリーナンス口座を開設することで、「あんしん保障」というサポートを受けられることも魅力のひとつです。業務遂行中や納品後の事故が起きた際の補償を無料で受けられるため、安心して仕事に専念することができます。

利用すればするほど手数料が下がっていくシステムもあるので、気になる人は下記から詳細を確認してみてください。

ファクタリング会社を選ぶときの3つのポイント

自社に合ったファクタリング会社を選ぶときに注意したいポイントは、以下の3つです。

- 手数料が分かりやすく記載されているか確認

- 契約する方法が自社に合っているか確認

- 売掛債権を現金化できるまでにかかる期間を確認

それぞれ詳しく解説します。

①手数料が分かりやすく記載されているか確認

ファクタリングの手数料は一律ではなく、ファクタリング会社や売掛先により異なります。2社間・3社間ファクタリングにおける手数料の相場は下記の通りです。

- 2社間ファクタリング:10.0%~20.0%

- 3社間ファクタリング:2.0%~9.0%

詳細な手数料は審査後に決定しますが、公式サイトなどに手数料の目安が記載されていれば、資金計画を練りやすいですね。

②契約する方法が自社に合っているか確認

ファクタリング会社により契約方法は様々です。対面での契約の他に、郵送やオンラインで契約できる会社もあります。利用したいファクタリング会社が遠方の場合や、来店する時間を確保できない場合には、郵送やオンラインで契約できると便利ですね。

契約を検討しているファクタリング会社の契約方法が自社にあっているか事前に確認しておきましょう。

③売掛債権を現金化できるまでにかかる期間を確認

指定の期日までに資金を用意する必要がある場合、売掛債権の現金化にかかる期間は重要です。一般的に、2社間ファクタリングの方が現金化までのスピードは早い傾向にあります。また、現金化までにかかる期間を考える際には、審査に必要な書類を揃える時間や契約手続きにかかる時間も考慮しておきましょう。

まとめ:各社の特徴を押さえて自社に合ったファクタリング会社を選ぼう!

ファクタリングサービスは、資金が必要なときに有効な手段の一つです。ファクタリング会社を選ぶ際には、この記事で紹介した下記の3つのポイントを参考にすると良いでしょう。

- 手数料が分かりやすく記載されているか確認

- 契約する方法が自社に合っているか確認

- 売掛債権を現金化できるまでにかかる期間を確認

各社の特徴をしっかり把握して、自社に合ったファクタリング会社を選びましょう。

厳選した7社の中でも特におすすめのファクタリング会社は以下の3社です。いずれも見積もり依頼から現金化までスムーズにできるので、気になる人は下記から詳細を確認してみてください。

おすすめのファクタリング会社3選

- アクセルファクター|即日入金・少額取引にも対応!

- 日本中小企業金融サポート機構|経営や資金繰りの悩み相談にも対応!

- ビートレーディング|業界トップクラスの審査通過率98%!